HONG KONG, Mar 31, 2022 - (亞太商訊) - 大宗商品特別是與新能源相關的有色金屬價格的上漲,正在催生著新的明星標的誕生,綠科科技國際(00195)就是其中之一。

在過去的兩個月裡,綠城科技國際的股價增長了一倍,與恒生指數下跌10%形成鮮明對照。

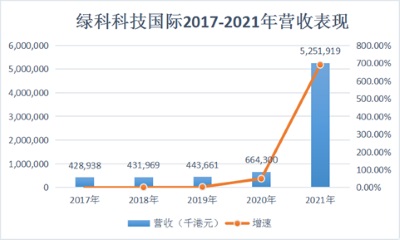

3月29日,綠科科技國際公布了2021年全年業績公告。財報顯示,2021年綠科科技國際收入飛漲,同比大增691%至52.52億港元,全面實現扭虧為盈,凈利潤實現4.24億港元,歸母綜合凈利則為3.50億港元。

業績的增長,主要得益於全球錫價的上漲,其已連續刷新歷史高位。

作為半導體焊料的重要材料,錫正逐步取代鉛,成為現代工業必不可少的關鍵稀有金屬,需求逐年增加。據智通財經APP了解,全球精煉錫供應的80%以上都來自於錫精礦冶煉生產,因此錫精礦的供應對於錫的供應起著決定性作用。

自2020年以來,電子產品需求保持高漲,但受疫情影響導致運輸受阻,錫價漲勢猛烈,連續刷新歷史高位。受此消息推動,主營錫礦及銅礦開采業務的綠科科技國際業績實現高速增長。

業績加速增長,成本結構持續優化

智通財經APP註意到,公司的業績在過去五年來維持穩定增長。自2020年起,公司營收增長開始加速,增速已由2019年的2.71%增至2020年的49.73%,2021年更是達到了691%,可見公司業績的加速增長通道已正式打開。

一直以來,控制成本是決定礦企盈利的重要指標,這是因為錫作為大宗商品,其價格主要由市場供需決定,其盈利能力基本只能依賴公司對成本的控製。通過技術和管理,綠科科技國際持續優化公司成本結構。報告期內,公司銷售成本占總收益的比重同比下降3個百分點,行政開支則同比減少5.1%至3638萬港元。

依靠業務優化以及精細化成本管理,2021年綠科科技國際成功實現扭虧,凈利潤為4.24億港元,歸母綜合凈利潤為3.50億港元。得益於錫產品售價提升、銷量上漲及成本下降,公司毛利同比大增1127%至4.46億港元,毛利率也從2020年的5.5%大幅提升至2021年的8.5%。

截至2021年12月31日,綠科科技國際的流動資產凈值由去年底的730.6萬港元大幅增加至1.17億港元,增幅超15倍。得益於流動資產的增加,流動比率由2020年底的1.0倍增加至1.37倍。可見公司變現能力增強,短期償債能力提升。

積極佈局錫礦開採,錫產量連續高增

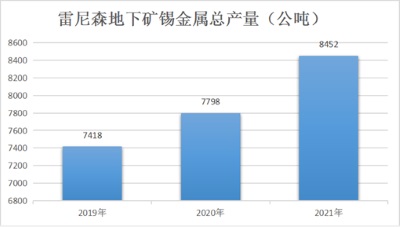

作為綠科科技國際的業績增長的基礎,報告期內公司錫礦產量不斷上升。

智通財經APP了解到,綠科科技國際主營的雷尼森錫礦項目位於澳大利亞的雷尼森礦山。其中,綠科科技國際旗下間接持股82%的YT Parksong Australia Holding Pty Limited則擁有雷尼森錫礦項目資產50%的權益。

從綠科科技國際公佈的過往數據來看,雷尼森地下礦錫金屬總生產量於近年來呈不斷上升態勢。2019年、2020年及2021年,雷尼森地下礦錫產量分別達7418、7798、8452公噸,公司有權分得3709、3899、4226公噸以供銷售。

此外,據公司財報顯示,截至2021年12月31日,雷尼森地下礦探明、控制及推斷資源總量為1823萬公噸,錫品位高達1.65%,含錫量進一步增加,這使得公司有更大的產量空間。

在下游方面,國內最大的錫生產商雲南錫業集團為綠科科技國際錫礦的最大買方,雙方合作緊密。據公告顯示,2021年12月,雙方再度簽訂了2022年2月1日至2025年1月31日為期三年的新錫供應合約。

智通財經APP還注意到,黃金產品貿易業務的高速發展為公司業績增長錦上添花。據財報顯示,公司自2020年12月起開展黃金產品貿易業務,2021年該業務為公司收益貢獻42.72億港元。由此看來,黃金產品貿易業務有望成公司新的業績增長點。公司管理層表示,綠科科技國際未來將優化拓展各類業務線,以推動公司在業務多元化下的可持續發展。

整體看來,產量的穩定增長、下游鎖定未來三年供應合約,以及新增業務的快速增長,共同構成了綠科科技國際基本面的穩定,也為公司未來三年營收的穩步上升奠定基礎。

供給瓶頸難以突破,錫價未來兩年或延續上漲格局

誠如文章開頭所述,受到供需不平衡的影響,錫已成為新冠疫情以來有色金屬中漲幅前列的明星品種。短期來看,在供給端受限,需求端景氣下,錫價仍存上漲動力。

從供給端來看,自2020年以來,錫錠庫存持續走低。LME錫庫存在疫情之初最高有7000多噸,到去年年底最低只有不到700噸,而據最新數據顯示,截至3月29日,LME庫存為2260噸,雖然有所恢復,但仍然處在歷史低位。

產能方面,一方面緬甸營商環境壓製錫礦供應,其次印尼作為世界第二大錫礦供給國面臨陸地資源貧化,海上采礦難度增加等問題,以及錫礦短期內無新的較大項目投產,原有項目增產潛力有限,這導致全球錫礦供應持續偏緊。

國際錫業協會預計,2022 年全球錫市場供應短缺量將為1.27萬噸,而到2025 年,錫年需求將高達43萬噸。據中金公司預計,當前全球錫精礦供應偏緊,精錫現貨供應緊張短期難以緩解,預期將持續至2023年。

從需求方面來看,海外歐美地區錫消費核心經濟體復蘇加速,電子半導體產業鏈迎來強勁復蘇,帶動錫下遊需求的增長。在國內消費來看,錫的下遊主要是錫焊料、錫化工和鍍錫板,其中錫焊料用量最大,佔據超半壁江山,主要應用於電子產品、集成電路和光伏等領域。與此同時,在雙碳大背景下,新能源汽車產銷增加以及清潔能源的快速發展將帶動錫需求量的提高,為全球精錫消費打開新空間。以光伏為例,去年錫消費量同比增長了27%。

根據中金的測算,到2023年,全球錫消費將達40萬噸,2021-2023年CAGR為3.8%。作為對比,2017-2020年,全球錫消費量CAGR為-1.6%。

小結

綜合來看,錫市場的供需情況在進入2022年後並沒有任何緩解的跡象,短期仍處於供不應求的狀態。隨著全球經濟體持續復蘇,海內外錫消費市場將積極向好,這是支持錫價長期偏強的核心因素。身處景氣周期,作為產業鏈上遊綠科科技國際資源稟賦優異,其突出的成長性已經顯現。

智通財經APP還注意到,綠科科技國際與錫行業的頭部企業錫業股份是長久緊密合作的商業夥伴。2021年以來,錫業股份業績高速增長,這對綠科科技國際的業績起到一定的帶動作用。值得一提的是,目前錫業股份的最新市盈率為52.27,而綠科科技國際的最新市盈率僅為5.52。若以錫業股份的估值為對照,公司與其有較大差距,可見綠科科技國際當前估值水平仍存在較大提升空間。放在更長的時間周期上看,我們有理由相信這或許只是其業績「慢牛」的起點。

Copyright 2022 亞太商訊. All rights reserved. www.acnnewswire.com